Claves para entender caso de deuda cubana en corte del Reino Unido

Si tienes poco tiempo...

La justicia inglesa rechazó el recurso interpuesto por el Banco Nacional de Cuba (BNC), de propiedad estatal, para impugnar una decisión anterior de la Alta Corte de Londres en su litigio contra el fondo inversor CRF I Limited, que demanda al régimen de La Habana un pago de una deuda soberana de unos 78 millones de dólares.

Según ha declarado el CFR, decidió presentar el caso en Londres después de que el régimen cubano rechazara una oferta de alivio de la deuda realizada por la compañía y otros tenedores de bonos.

Los próximos pasos en el litigio probablemente serán seguidos de cerca por otros acreedores que han enfrentado dificultades para recuperar cerca de 7,000 millones de dólares en deuda soberana o pública de Cuba.

La justicia inglesa rechazó el 19 de noviembre el recurso interpuesto por el Banco Nacional de Cuba (BNC), de propiedad estatal, para impugnar una decisión anterior de la Alta Corte de Londres en su litigio contra el fondo inversor CRF I Limited, que demanda al régimen de La Habana un pago de una deuda soberana de unos 78 millones de dólares por préstamos suscritos en los años 80.

La cifra es sólo una parte del total de la deuda cubana en poder del fondo inversor, que asciende a unos 1300 millones de dólares.

El Tribunal de Apelación de Londres determinó que CRF es un acreedor legítimo para el cobro de la deuda, lo que le da paso a reclamar su pago y continuar con la demanda que fue iniciada en febrero de 2020.

“Esta decisión unánime es un hito fundamental en nuestros esfuerzos por lograr justicia y hacer cumplir los derechos contractuales”, declaró a la agencia de noticias EFE, Jeet Gordhandas, representante del fondo de inversión.

CRF I Ltd forma parte del Club de Londres y fue registrado con el número 16954 en el año 2009, en Islas Caimán, un territorio británico de ultramar.

Por su parte, tres días después de conocerse el fallo del Tribunal de Apelación, el Banco Nacional de Cuba (BNC) publicó una declaración en la que reitera que desde el inicio del proceso “hemos sostenido que dicho fondo no mantiene ninguna relación con los instrumentos financieros de la institución y, por ende, no ha sido ni es acreedor del Banco Nacional de Cuba”.

¿Cuál es el origen de la deuda?

La deuda cubana fue adquirida originalmente por el BNC cuando cumplía funciones de banca central del país, a partir de dos transacciones de préstamo separadas, respectivamente, del Credit Lyonnais y el L'Istituto Bancario Italiano, en 1982 y 1984.

La deuda después fue transferida al ICBC Standard Bank (filial británica del banco chino ICBC), del cual la obtuvo el fondo de inversión privado CRF I Ltd, acusado por las autoridades cubanas de ser un “fondo buitre”.

Según ha declarado el CFR, decidió presentar el caso en Londres después de que el régimen cubano rechazara una oferta de alivio de la deuda realizada por la compañía y otros tenedores de bonos en 2018.

Luis R. Luis, experto de la Asociación para el Estudio de la Economía Cubana, ha explicado, en declaraciones a Telemundo, que “estos créditos fueron hechos bajo la ley de Londres, que le da importancia a los acreedores, quienes entonces piensan que tienen una mejor probabilidad a través de este mecanismo”.

Tras el dictamen del pasado 19 de noviembre a favor de CFR, el fondo adelantó que seguirá adelante con un juicio para reclamar su pago.

¿Qué ha ocurrido desde que inició la demanda?

En el año 2020 la firma de inversiones CRF I Ltd demandó al Gobierno cubano y a su antiguo Banco Central por los dos préstamos que originalmente fueron otorgados a la isla en la década iniciada en 1980.

En abril de 2023, la jueza Sara Cockerill dictaminó que el Tribunal Superior no tenía jurisdicción en el caso contra el Gobierno cubano, pero sí contra el Banco Nacional de Cuba (BNC).

A partir de 1997 y el establecimiento del Decreto Ley 172, las funciones de banca central que cumplía el BNC pasaron a una “nueva institución”: el Banco Central de Cuba (BCC).

De acuerdo con un análisis de los abogados Fank Ajete Pidorich y Eloy Viera Cañive, con este movimiento el régimen liderado entonces por Fidel Castro “deslindó la responsabilidad estatal en relación con la deuda soberana cubana y creó una ficción jurídica que les permitía defender la idea de que las deudas adquiridas por el Estado antes de 1997 solo pudieran cobrarse a costa del patrimonio que el Estado había decidido debía conservar el BNC”.

Como se explica en otro artículo publicado por elTOQUE Jurídico, “a los efectos prácticos de la realidad del archipiélago [cubano], no existen diferencias entre uno y otro [Gobierno y BNC]. El modelo cubano de Estado centralizado que controla todo justifica la afirmación incluso para la banca”.

Durante los años de litigio, los inversionistas también han insistido en que, en el año 2019, funcionarios del Banco Nacional de Cuba aceptaron retomar los trámites de deuda. Por su parte, el Gobierno cubano respondió que tales arreglos “no fueron legales” y que los funcionarios del BNC supuestamente “no estaban autorizados” a realizar dichas operaciones.

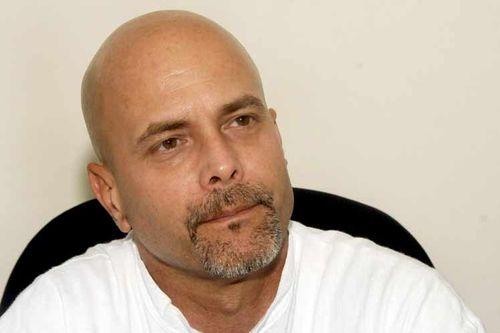

En uno de los documentos de corte, la defensa de las autoridades cubanas indican que ese año un representante de CRF I Limited viajó a la isla y sostuvo reuniones con Raúl Olivera Lozano, entonces director de operaciones del Banco Nacional. Luego un tribunal cubano sentenció a 13 años de cárcel a Olivera Lozano por el supuesto esquema de soborno.

“Hay documentos, algunos correos electrónicos y notas del Gobierno cubano que han trascendido. En algunos con una lógica bastante desafiante se habla de personas que tenían determinada autoridad, pero después no y terminaron en la cárcel”, señaló John Kavulich, presidente de la organización US - Cuba Trade.

En opinión del jurista Eloy Viera, “el BNC y el Estado cubano depositaron confianza y permitieron que los funcionarios (...) que autorizaron las asignaciones de la deuda actuaran con autoridad aparente u ostensible. La autoridad hizo suponer a los acreedores que los lugares en los cuales se produjeron las negociaciones y contactos (oficinas del BNC), las vías de comunicación alternativas (emails oficiales con firmas electrónicas), los documentos sellados y firmados por funcionarios públicamente reconocidos y los procedimientos a través de los que se obtuvieron eran suficientes para afirmar que los deudores principales y garantes (el BNC y el Estado cubano) apoyaban el procedimiento”.

¿Fondo de inversión o “buitre”?

CRF I Limited es uno de los mayores acreedores privados de Cuba, aunque las autoridades lo consideran un “fondo buitre”.

Los fondos de inversión son instituciones de inversión colectiva que reúnen el patrimonio aportado por un número de “partícipes”. De acuerdo con el Banco Santander, el fondo de inversión es gestionado y representado por “una sociedad gestora que realiza su trabajo bajo controles de riesgo y con el objetivo de lograr rentabilidades para los partícipes, a través de inversiones en distintos activos financieros”. Estos partícipes pueden ser personas físicas o jurídicas.

El término peyorativo “fondo buitre” ha sido utilizado para designar a un tipo de fondo de inversión especializado en la compra de empresas en quiebra y de títulos de deudas externas de países con el objetivo de especular con la posterior venta.

¿Quiénes representan legalmente a cada una de las partes implicadas en el caso?

La defensa de Cuba y del Banco Nacional de Cuba la representa Ben Davies, un abogado del equipo de litigios civiles del bufete londinense especializado en fraudes comerciales y recuperación de activos PCB Byrne LLP.

Davies es experto en demandas complejas por fraude y de gran cuantía ante el Tribunal de Comercio, que a menudo implican procedimientos accesorios en otras jurisdicciones.

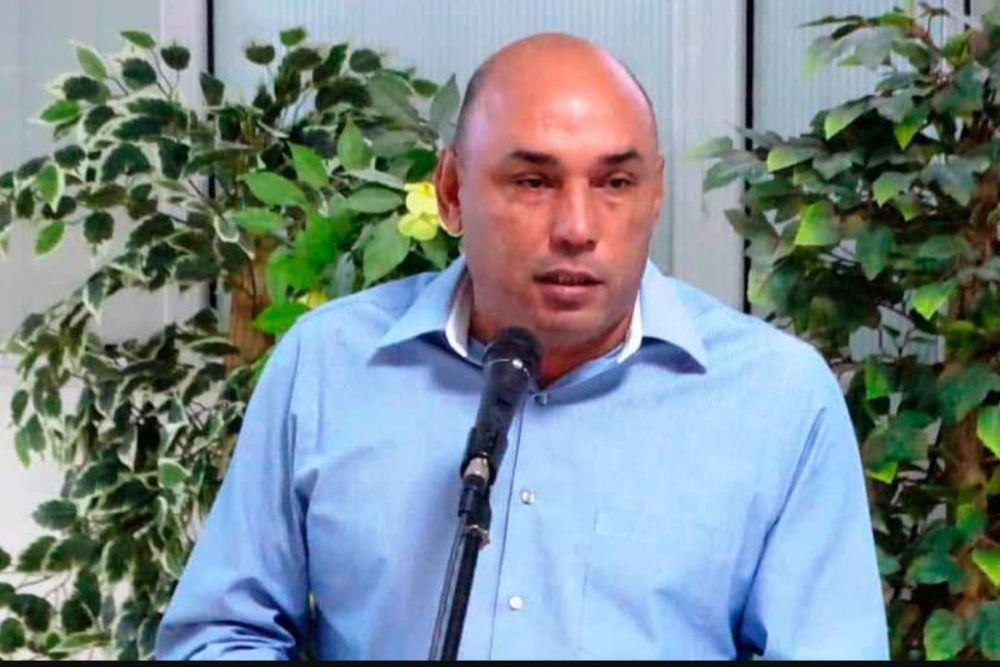

Además, según dijo el miembro del Comité Central del Partido Comunista de Cuba y vocero oficial, Humberto López, sería asistido por un bufete español y por juristas cubanos.

El bufete español es el Uría Menéndez, con sede en Madrid, al que pertenecía la cubana Lourdes Dávalos León, hija del jurista Rodolfo Dávalos, con amplia experiencia en casos defendiendo al régimen desde los años de Fidel Castro. Ambos encabezan desde agosto de 2023 el bufete Dávalos Abogados, que estaría involucrado en el caso en la actualdiad.

Por su parte, CRF-I Ltd contrató a Matthew McGill, socio de Gibson, Dunn & Crutcher, para que le represente en su demanda contra Cuba «incluyendo posibles litigios», según una carta del bufete facilitada a Bloomberg News.

¿Qué podría pasar si CFR gana la demanda?

Según ha explicado John S. Kavulich, presidente del Consejo Económico y Comercial Cuba-EE. UU, si el veredicto no favorece al Gobierno cubano y se rehúsa a pagar, podría enfrentar un embargo internacional.

“Puede ser un avión de Cubana. Puede ser un barco mercante. La corte puede ordenar a los litigantes incautar cualquier propiedad internacional del Gobierno cubano”, sostiene el experto.

El economista cubano Elías Amor declaró a Martí Noticias que “este proceso judicial no solamente se trata de una deuda de 72 millones como han dicho los voceros del régimen castrista, si no que lo que hace es poner en entredicho toda la política de Cuba desde mediados del siglo pasado”.

Con Fidel Castro a la cabeza, el sistema comunista dilapidó préstamos billonarios durante décadas. El fallecido dictador se negó a pagar la deuda externa desde finales de los 80.

En 2006, con el traspaso a Raúl Castro del poder, el Gobierno cubano procuró cambiar su imagen y obtener el favor de los mercados financieros internacionales como parte de tibias reformas económicas, por lo que se renegociaron algunas de sus deudas. El castrismo aseguró estar dispuesto a pagarlas.

De acuerdo con el Doctor en Economía Pedro Monreal, la decisión de la corte de apelaciones inglesa tiene “potenciales efectos negativos” para el régimen cubano.

“No se trata de que el Banco Nacional de Cuba (BNC) se 'mantendría' en el proceso sino que irá como deudor legítimo del fondo CRF, sentando un precedente que pudiera incentivar pleitos por parte de otros acreedores”, explicó el experto, en su cuenta de X, al cuestionar la versión oficial de la noticia.

Sobre la narrativa de presentar al acreedor actual como un “fondo buitre”, Monreal dijo que “falta también contar la historia del banco chino ICBC que vendió al fondo CFR los derechos sobre esa deuda cubana. Asumirlo como rapacidad financiera desconocería el funcionamiento del mercado secundario de deudas”.

Los próximos pasos en el litigio probablemente serán seguidos de cerca por otros acreedores que han enfrentado dificultades para recuperar cerca de 7,000 millones de dólares en deuda soberana o pública de Cuba.

Fuentes consultadas

Martí Noticias

EFE

elTOQUE Jurídico

Reuters

Cubadebate

Telemundo

Bloomberg News

Café fuerte

Decreto Ley 172/Cuba

Post en X de Pedro Monreal